Op www.brink-hoek.nl gebruiken wij cookies en andere technieken om jouw ervaring op onze website te verbeteren en om advertenties te tonen, ook met tracking cookies van derden die jouw internetgedrag volgen. Bekijk ons cookiebeleid. Als je doorklikt ga je akkoord met het plaatsen van de cookies en technieken.

Iedereen die bezwaar heeft gemaakt tegen de box 3-heffing over de jaren 2017 – 2020 krijgt de komende weken een brief van de Belastingdienst waarin staat op welke wijze herstel wordt geboden. Dit ontvangen zij voor 4 augustus, zo meldt de Belastingdienst.

Berekening

De afgelopen tijd heeft de fiscus het herstel per belastingplichtige berekend volgens de zogenaamde ‘spaarvariant’. Iedere belastingplichtige krijgt hier in de brief die zij ontvangen een toelichting bij. Dit is via een rekenhulp op de website van de Belastingdienst ook zelf na te rekenen.

Uit de berekening van de overheid volgt dat 60% van de bezwaarmakers geld terugkrijgt. Dit komt overeen met de inschattingen die eerder zijn gemaakt. De mensen die geen geld terug krijgen hebben meer beleggingsvermogen dan waar in het oude box 3-stelsel vanuit werd gegaan.

Spaarvariant

Het kabinet vindt het herstel via de spaarvariant rechtvaardig, omdat zo herstel wordt geboden aan belastingplichtigen met een vermogen dat (voor een groot deel) uit spaargeld bestond, zonder dat dit leidt tot herstel van belastingplichtigen die de afgelopen jaren juist een goed rendement op beleggingen konden behalen. In de spaarvariant krijgen mensen automatisch rechtsherstel op basis van een berekening waarbij wordt aangesloten bij de werkelijke verdeling van spaargeld, beleggingen en schulden van een belastingplichtige. Mensen met spaargeld worden belast op basis van de actuele spaarrente. De laatste jaren was dat bijna 0%. Voor schulden wordt aangesloten bij de hypotheekrente. En bij beleggingen (effecten, onroerend goed) wordt net als nu uitgegaan van het meerjarige gemiddelde rendement voor beleggingen. Belastingplichtigen met een vermogen dat volledig uit spaargeld bestond krijgen over die jaren dus vrijwel de gehele box 3-heffing terug. Dit is een groot verschil met de eerdere belastingheffing box 3, waarbij ervan uit werd gegaan dat het vermogen waarover je belasting betaalt voor een bepaald deel uit beleggingen bestaat. Ook als dat niet het geval is en het vermogen volledig uit spaargeld bestaat.

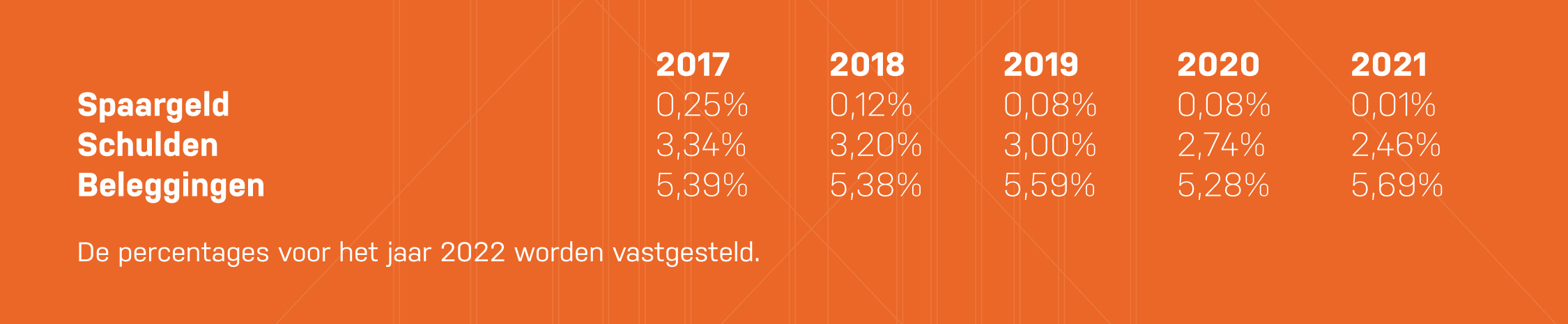

In onderstaande tabel staan per belastingjaar de percentages die de Belastingdienst gebruikt voor de nieuwe berekening. Rendementspercentages spaarvariant per jaartal en type vermogen:

Vervolg herstel

Nadat alle mensen die bezwaar hebben gemaakt 4 augustus bericht hebben gekregen begint de hersteloperatie voor alle aanslagen over het belastingjaar 2021. Deze aanslagen worden vanaf augustus gefaseerd opgelegd. Vanaf medio september wordt daarnaast herstel geboden aan de aanslagen over 2017 tot en met 2020 die op 24-12-2021, de dag dat de Hoge Raad uitspraak deed, nog niet onherroepelijk vaststonden. Vanaf medio oktober volgt dan het rechtsherstel voor de aangiften 2017 tot en met 2020 waarbij nog geen aanslag was opgelegd. Ook voor al deze groepen geldt dat mensen hier automatisch bericht over krijgen, zij hoeven hiervoor geen actie te ondernemen.

Box-3-rechtsherstel voor niet-bezwaarmakers pas op Prinsjesdag bekend

Niet-bezwaarmakers krijgen pas op Prinsjesdag uitsluitsel of zij rechtsherstel krijgen voor de onterecht geheven box-3-heffing. Wel zijn drie scenario’s bekendgemaakt over de mogelijke vormgeving van het herstel en de daarbij gemaakte overwegingen. Dit staat in een brief die staatssecretaris Van Rij kort voor het zomerreces naar de Tweede Kamer stuurde.

De drie scenario’s bestaan uit geen herstel (1), volledig herstel (2) en gedeeltelijk herstel (3).

Bij scenario 3 worden verschillende varianten van rechtsherstel uitgewerkt, al dan niet rekening houdend met het belang van kleine vermogenden. De komende tijd worden de gevolgen van de scenario’s uitgewerkt.

De varianten van het derde scenario zijn:

- rechtsherstel volgens de forfaitaire spaarvariant met maximering van het herstelbedrag (bijvoorbeeld € 500 of € 1.000);

- rechtsherstel volgens de forfaitaire spaarvariant tot een maximum aan vermogen (bijvoorbeeld € 200.000);

- uitkering van een vast of variabel bedrag buiten de fiscaliteit om;

verhoging van het heffingvrije vermogen tot bijvoorbeeld € 100.000 met terugwerkende kracht.

We houden de ontwikkelingen in de gaten en zullen u via de nieuwsbrief informeren zodra er meer bekend is.